家族信託は遺留分対策になり得る?信託設計時に検討すべきポイントとは

ご存知ない方の為に簡単に説明すると、『遺留分』とは「一定の範囲の法定相続人に認められた、最低限の遺産を取得できる権利」の事を指し、この遺留分を侵害された相続人は、他の相続人に対して不足分を請求する事が出来ます。

そのため、家族信託や遺言等、生前対策・相続対策を検討する上で、「遺留分対策」を想定していないと、後々の重大な問題を引き起こす恐れがあります。

今回のトピックスでは、家族信託が遺留分対策になるか、また対策する際のポイントについてご紹介いたします。

目次

- ○ 遺留分の定義

- ・遺留分を主張できるのは「配偶者・子・父母」まで

- ○ 家族信託は遺留分対策にはならない

- ・信託契約一部無効となった争点

- ○ 遺留分対策は生命保険や生前贈与にて対応する必要がある

- ・特別受益とみなされる可能性もあるので注意

- ○ 生命保険の死亡保険金は受取人固有の財産のため相続財産にカウントされない

- ・死亡保険金の受取人が手にする遺産総額を増やすことが出来る

- ・死亡保険金の分だけ遺産総額を圧縮し節税効果をもたらす

- ○ 家族信託×生命保険の活用で遺留分対策

遺留分の定義

相続が発生した際に、民法では、被相続人(亡くなった人)の相続人にあたる人を「法定相続人」と呼び、その相続人が相続する割合を法定相続分と呼びます。

遺産分割協議の基本はこの法定相続分をベースに考えますが、法定相続人同士の話し合い=遺産分割協議によって「誰が」「何を」「どれだけ」相続するのか、割合を変えたり、誰かが単独で相続したりすることも可能です。

いずれにせよ、法定相続人全員の意思・主張を確認した上での遺産分割なので、法定相続人全員の同意が得られていると言って差し支えないでしょう。

ただし遺言がある場合は少々事情が異なります。被相続人の意思がより強く反映されているという観点から、遺産分割協議よりも遺言(遺贈)の内容が優先されます。

遺言は所定の書き方に則っていれば、法定相続分を全く無視した相続の指定をする事も出来ます。例えば配偶者と子がいる場合、甥姪は本来、相続人にはなり得ませんが、「甥の○○に■■の土地を相続させる」とあれば、遺言に従い、その■■の土地は甥○○が相続することが可能なのです。

そういった意味では、財産を遺す当事者(遺言者)の意思=「相続させる権利」を反映しているとも言えるでしょう。

一方で、法定相続人の立場からしたら、遺言の内容によって自分の「相続できる権利」を脅かされていることに他なりません。そのため、一定の相続人の権利保護の観点から、遺産の最低限度の相続分を主張する権利=「遺留分」という権利が存在します。

これを『遺留分侵害額請求』と言い、金銭による請求が可能です。

例えば、妻に先立たれた夫が亡くなり、一人っ子の長男が全て相続できるものだと思っていたら、遺品の中から遺言書が見つかり、全財産を親戚の姪に遺贈する旨が記されていた。

このような場合、遺言者の意思を尊重はするものの、長男からしてみれば自分が正当に相続できるはずの権利を侵害されたことになりますので、遺産総額の2分の1にあたる額を姪に請求する事が出来ます。

遺留分を主張できるのは「配偶者・子・父母」まで

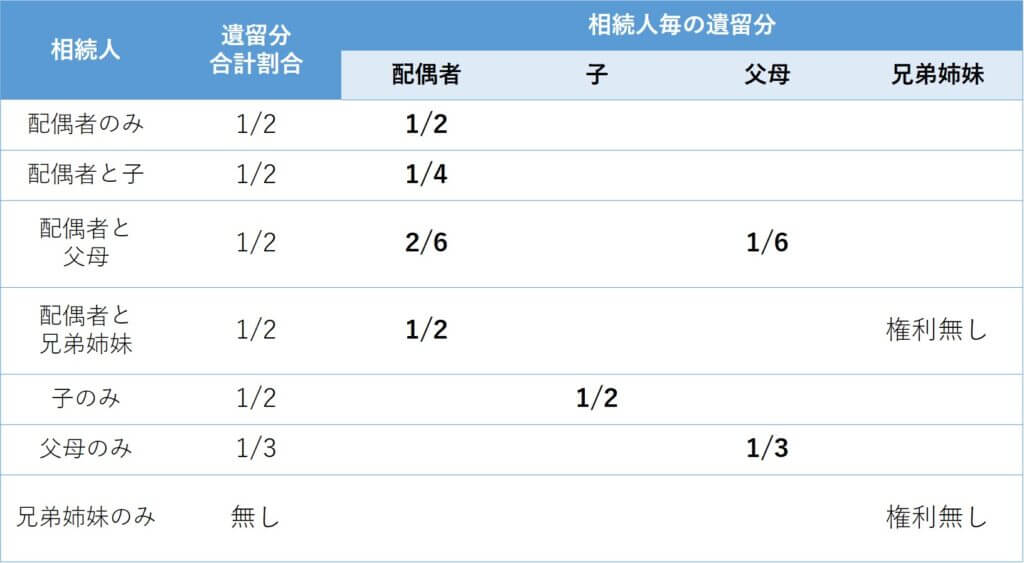

遺留分を請求できる法定相続人の範囲は、「配偶者・子・父母」までの第一・第二順位までとなり、第三順位である兄弟姉妹は遺留分を請求できません。

また、被相続人と法定相続人の関係性によって、遺留分の割合は異なります。基本的に、遺留分の占める割合は遺産総額の1/2までとなり、相続人が父母のみの場合は1/3までとなります。

それぞれの割合については図表をご参照ください。

家族信託は遺留分対策にはならない

今回のトピックスのテーマとなる「家族信託が遺留分対策になり得るか?」という点については、残念ながら東京地裁の判例で、『信託契約の一部を公序良俗に反して無効にする』という判決が下されています。

この判例で無効となった契約は以下のような内容でした。

【信託契約一部無効となった判例】

①妻を亡くした父Aには、長男B、次男C、次女Dがおり、父Aは末期のガンを患っていた。そこで死因贈与契約を作成する事となった。

契約はすべての不動産、1憶3,000万円余りの預貯金、有価証券等を次男Cに3分の2、次女3分の1で死因贈与するという内容だった。

②この死因贈与契約の数日後、今度は委託者=父A、受託者=次男C、第一受益者=父A、第二受益者=長男B(6分の1)、次女D(6分の1)、次男C(6分の4)とし、第三受益者として次男Cの子らが均等に取得する、という内容の受益者連続信託契約を締結した。

信託財産はすべての不動産(賃貸物件等の利益を生み出すものと、自宅等や使用貸借中の価値の低い土地)と金銭300万円で、このすべての不動産とは先に契約された死因贈与契約の対象となっていたため、贈与契約からはすべての不動産が外される事となった。

③ほどなくして父Aは亡くなり、長男Bから遺留分を侵害されたと遺留分減殺請求が提訴された。この間に一部の信託財産の不動産を換価処分し、相続税申告が行われた。

一見すると契約内容としては全く問題ないように思えるこの信託契約ですが、いったいどの点が無効と判断されることになったのでしょうか。

信託契約一部無効となった争点

この件での主な争点は、

■委託者Aの意思能力の有無

(末期ガンにより意識朦朧としていたのではとの疑義)

■公序良俗に反するか

等々、複雑に絡みあっていたもので、判決は下記のように判じられています。

□納税資金用の処分予定不動産、賃貸物件に関しては信託契約は有効とする。

□自宅等と使用貸借中の土地に関しては、信託契約において到底資産価値があるとは考えられず、遺留分潜脱目的の信託と考えられ公序良俗違反により無効である。

□信託による土地の所有権移転は形式的なものの為、遺留分減殺請求の対象は受益権とする。

※今回ご紹介した判例では『遺留分侵害額請求』ではなく『遺留分減殺請求』と記載しておりますが、これは民法改正される前の当時(平成27年時点)の請求に即した形で記載しています。

この判決のポイントは、公序良俗違反により信託契約が一部無効としていて、その理由を遺留分潜脱目的の信託であるから、と裁判所が判断している点です。

もう少し平たく言えば、「第一、第二受益者のために売却予定の不動産と賃貸物件を信託財産とするのは、そこからもたらされる利益を考えると理に適っているが、自宅と使用貸借中の土地は資産価値としてはほとんどないから信託財産にする意義はあまりないと言える。よってこれは委託者に相続が発生した時の遺産総額を下げ、遺留分を潜脱するための目的であるだろう。」と判断されたという事ですね。

地裁レベルでの判決であり今後変わっていく可能性もありますが、<現時点ではやはり、基本的に遺留分対策にはならないという前提で信託設計していく必要があります。

遺留分対策は生命保険や生前贈与にて対応する必要がある

相続人を守るための『遺留分』ですが、これから生前対策を検討しようとしている、といった立場の方からすると悩ましい問題でもあります。

兄弟仲の悪いご家庭だったりすると、普段から世話になっている次男に多く財産を遺してあげたいけど、そうなると長男が黙っていない、なんて事は残念ながらよくあるお話ですので、我々専門家としてはその点をしっかりと踏まえた上で様々な対策をご提案していきます。

設計段階で遺留分を侵害する可能性があると判断できる場合、生命保険や10年以上の長期に渡る生前贈与など、遺留分対策として効果的とされる方法を併用する必要があります。

特別受益とみなされる可能性もあるので注意

ただし、生前贈与の場合は「特別受益」に該当するケースもある事から注意が必要です。

特別受益とは、「遺産の前渡し分」の事を指し、相続人が遺贈を受けた財産や、被相続人から生前贈与を受けた財産(結婚資金や自宅購入資金の援助など)が該当します。特別受益と認められた場合、相続発生時に遺産総額に相続時点での時価を持ち戻して相続分を計算するため、遺留分侵害額請求の対象となるケースもあります。

そのため、遺留分対策としてまずは「生命保険」を利用することが望ましいでしょう。生命保険の場合でも「非常に著しい金額の場合は特別受益に該当する」との判例もありますが、目安として、遺産総額+死亡保険金の総額の3分の1以下であれば、特別受益とみなされる可能性はかなり低くなるようです。

生命保険の死亡保険金は受取人固有の財産のため相続財産にカウントされない

生命保険が遺留分対策に効果的な理由として、死亡保険金は受取人固有の財産とされ、相続財産にカウントされない点にあります。

そのため、次の2つの効果をもたらします。

①死亡保険金の受取人が手にする遺産総額を増やすことが出来る

②死亡保険金の分だけ遺産総額を圧縮し節税効果をもたらす

それぞれを確認していきましょう。

死亡保険金の受取人が手にする遺産総額を増やすことが出来る

分かりやすい事例を取り上げてみましょう。

【事例】

・6,000万円の財産を所有する父

・推定相続人は長男・次男・長女の3人

・保険金受取人を長男として1,500万円分の生命保険を組む予定

上記事例において、仮に保険を組む前に父に相続が発生した場合、長男が手にする遺産は「6,000万円 ÷ 3人 = 2,000万円」となります。

これが生命保険を組んだ場合、次のようになります。

①4,500万円 ÷ 3人 = 1,500万円

②1,500万円の保険金

結果、長男は総額3,000万円の遺産を手にする事ができます。

しかも、生命保険には「500万円×法定相続人の人数」分の非課税枠がありますので、②の死亡保険金は全て非課税で受け取ることが出来るのです。

死亡保険金の分だけ遺産総額を圧縮し節税効果をもたらす

先述のとおり、死亡保険金は受取人固有の財産としてみなされるため、遺産総額から除外されます。

つまり、遺産を生命保険に組み替えた分だけ被相続人の遺産総額が少なくなるため、その分、相続税の対象額も圧縮され節税効果をもたらす事になるのです。

先の事例の場合、保険を組まずに父が亡くなると6,000万円が遺産総額となります。このうち基礎控除額は「3,000万円 + 600万円 × 3人 = 4,800万円」となり、基礎控除額の超過分1,200万円には相続税が課税されます。

生命保険を組んだ場合は1,500万円は長男のもの(しかもこの場合非課税)となり、遺産分割対象額は4,500万円です。これは基礎控除額の範囲内となりますので、相続税の課税はありません。

このように、生命保険を活用することで、保険金受取人のメリットはもちろんの事、相続人全体にもメリットが発生することにも繋がるのです。

家族信託×生命保険の活用で遺留分対策

現状、家族信託は遺留分対策にはなりませんが、生命保険に関しては受取人固有の財産であるとの見地から、原則遺留分の対象にはならない、と最高裁の判決が下されています。

この特性を利用して、家族信託と生命保険を組み合わせて活用する事で、家族信託の遺留分の備えとして死亡保険金で賄うことが可能となります。

ただし、やり過ぎた生命保険もまた特別受益の対象となる可能性もありますので、その点は注意が必要です。

また、今回ご紹介した信託の判例は状況的にもかなり特殊であり、そもそもの家族信託の意図を考慮すると自宅等が信託財産としてふさわしくないという結果に違和感は残ってしまいますが、ご家庭によってはこの判例のような状況に近しい契約となる可能性があるのも否めないでしょう。

大切な事は、そもそも信託契約も生命保険等も生前対策=生きているうちにできる対策ですので、早めに家族会議を開いたり、専門家に相談する事が肝心です。

当法人ではご家庭の様々なご事情に合わせて、家族信託を含め最も効果的な生前対策方法をご提案していきます。生前対策をお考えの際には是非一度、目黒区学芸大学駅、渋谷区マークシティの司法書士法人行政書士法人鴨宮パートナーズまでお気軽にお問い合わせください。

シェアする