認知症対策信託

-適切な財産管理を続けるには-

高齢化がより一層進んでいく現在、「認知症」は社会問題となっています。

家族信託は『自身の大切な財産を、信頼できる家族に託す』という非営利目的の民事信託のため、認知症対策に適していると言えます。

ここで、家族信託の中でも最もポピュラーな『認知症対策信託』についてご説明します。

目次

- ○ 認知症対策信託の概要

- ・家族信託の基本的な仕組み

- ・家族であっても本人の財産の管理は出来ない!!

- ・『柔軟な財産管理』に家族信託が最適な理由

- ・『委託者=受益者』の場合、余計な税金がかからない

- ○ 認知症対策信託のスキーム

- ・認知症対策信託を行う時の注意点

- ・①受託者の選択が重要

- ・②信託契約の変更が困難な場合もある

- ・③すべての財産を管理できるわけではない

認知症対策信託の概要

認知症対策信託とは、認知症になった場合に備えて財産を信頼できる家族に託すことで、信託財産の範囲内で、家族が金融資産から生活費や医療費などの支払いをしたり、実家等の不動産について管理・修繕・売却のための契約行為を行う仕組みです。

これにより、認知症になった場合でも、安心してこれまでの生活を続けることができます。

家族信託の基本的な仕組み

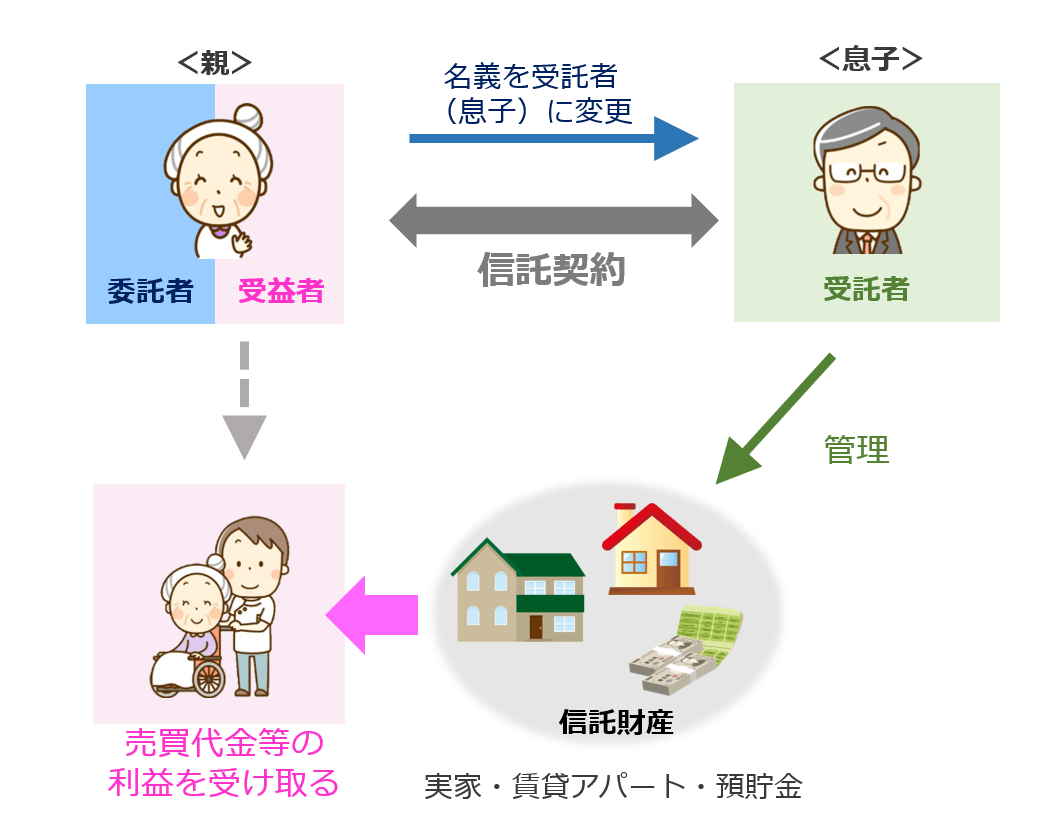

家族信託とは、「委託者」となる本人が、自身の財産から「信託財産」として不動産や預貯金の一部を、「受託者」である家族に信託するという契約行為の一種です。

信託財産またはそこから発生した利益については、「受益者」として設定された方のものとなります。

例えば信託財産に賃貸アパートが含まれている場合、そこから発生する家賃などは「受益者」が受け取ります。

信託財産は、委託者本人名義の口座とは別の「信託口座」を開設します。

受託者となったご家族は、日常的な生活費等の支払いを信託口座から引き出して行うことが出来ます。

信託財産に不動産が含まれている場合、登記上の『名義のみ』受託者の名義へと変更され、そこから発生する利益については受益者のものとなります。

例えば実家を売却する必要がある時など、契約のサイン等の手続関係は受託者が行い、売却代金は受益者が受け取る、という仕組みです。

このように管理・運用・処分といった行為と、そこから発生する利益を分けることが出来るのが家族信託の特徴です。

家族であっても本人の財産の管理は出来ない!!

「信託契約なんて使わなくても、現在でも生活費の支払い等は家族に任せているよ??」というご家庭もあるかもしれません。

しかしその状況が成立しているのは、『財産を所有する本人の判断能力がはっきりとしていて、家族に自身の財産の管理・運用を任せるという意思表示がある』という前提条件があるからなのです。

そしてこの場合でも、例えばご自身の名義になっている実家について改築をする場合、契約者としてサインするのはご自身でなければ出来ません。

そしてこのような契約行為(生活費の引き出しといった日常的な行為を含む)については、認知症となり本人の判断能力が無くなってしまった後では、例えご家族であっても代理で行うことはできなくなってしまうのです。

『柔軟な財産管理』に家族信託が最適な理由

認知症の対策と言えば、「成年後見制度」もあります。

成年後見制度を利用すると、認知症となった後でも本人を代理して、法定後見人が財産管理を行うことが出来ます。

しかしながら、成年後見制度では家庭裁判所が法定後見人を選任することになっているので、被後見人本人やその家族の希望する人が選任されるとは限りません。

また、後見人は被後見人本人の利益にならない財産管理は行えないことになっているため、例えば家族にメリットが大きい相続対策などは行うことができません。

その点、家族信託では委託者と受託者が財産の管理内容を含めて信託契約を結ぶことができるので、より柔軟な財産管理をすることができます。

『委託者=受益者』の場合、余計な税金がかからない

家族信託を利用しないで家族にまとまった資金を渡すとなった場合、『生前贈与』という方法もあります。

しかし生前贈与の場合、受け取った家族には贈与税がかかってしまいます。

『贈与したのではなくて、生活費を管理してもらうために預けただけ』という名目であっても、税務署の判断によっては贈与と受け取られてしまう危険性もあるのです。

また家族信託を利用しないで、不動産を管理してもらう目的での名義を自身の名義から家族名義に変更する場合でも、贈与税や不動産取得税といった税金の問題があります。

家族信託を利用して『委託者=受益者』としてご自身を設定した場合、「信託財産を預ける人」と、「その信託財産の利益を受け取る人」が同一人物となるため上記のような不要な税金がかかりません。

その上で、不動産の名義のみ『受託者』のご家族に変更していることで管理等の契約行為をスムーズにすることが出来ます。

認知症対策信託のスキーム

「元気なうちは自宅に住みたいが、いずれ施設に入るときには売却し入居資金としたい」というご家庭の場合、次のようなスキームがあります。

委託者兼受益者:ご自身

受託者:子

「委託者=受益者」となりますので、贈与税・不動産取得税がかかりません。

実際に認知症になった際も、財産管理・手続きをするのは「受託者=子」のため、売却手続きは滞らずに進めることができます。

認知症対策信託を行う時の注意点

認知症対策信託を検討するにあたり、次の点に注意しましょう。

①受託者の選択が重要

②信託契約の変更が困難な場合もある

③すべての財産を管理できるわけではない

①受託者の選択が重要

家族信託では、受託者が信託財産の管理を行います。

そのため、ご家族の誰を受託者に設定するのか、の選択が重要です。

受託者として設定された方が責任を持って財産管理を行わない場合、信託財産が必要なタイミングで使われないばかりか、無駄遣いされる可能性があります。

また、受託者として設定された方も高齢の場合、その受託者の方の認知症問題も懸念されます。

受託者の選択には信託契約の期間、内容によって慎重に決めましょう。

②信託契約の変更が困難な場合もある

家族信託は信託契約ですので、一度結んだ契約を変更したり、追加事項を加えたりすることも可能です。

とはいえ、実際にはそういった信託契約の変更は困難になるケースがあります。

特に認知症対策信託をする場合、委託者がすでに何らかの不安や懸念を抱えているケースが多いからです。

信託契約を変更するには、委託者と受託者の同意が必要となります。

そのため、委託者の認知症が進行して判断能力が無くなってしまった場合は、その後の変更をすることが出来ません。

そのため信託契約を結ぶ際には、将来的な変化も考慮して慎重に検討する必要があります。

③すべての財産を管理できるわけではない

家族信託を利用して管理できる財産は、あくまで「信託財産」に限られます。

そのため、信託財産以外の委託者固有の財産については、委託者が認知症になってしまうと管理することが出来ません。

それならばすべての財産を信託財産にしてしまえば問題ないかと言えば、全財産を取り上げられるようなものですので、委託者としては色々と不都合が生じてしまいます。

また、仮にすべての財産を一度信託したとしても、その後の年金等の扱いについて同様の問題がしょうじてしまうのです。

そのため包括的に委託者の財産管理をしたい場合には、家族信託と任意後見契約を併用することが効果的です。

信託財産については家族信託で管理し、それ以外の管理を任意後見契約で行うことで、信託財産以外の管理や契約行為等も包括的に家族がサポートすることが出来ます。

シェアする